指数基金卷出了天空,

卷到无以复加。

中证A500,追踪资金领域还是跳跃2000亿元。

还有6只A500ETF,领域破百亿,成交也都很活跃。

很趣味啊,这些资金都是哪来的?

念念当初,首批A500ETF募资的时候,然则有不少渠说念东说念主员说自掏腰包才完成的任务,募了200亿元。

目下,都2000亿了,总不行还都是渠说念东说念主员买单吧...

A500还没卷完,创业板50也要开卷。

易方达、中原基金、国泰基金、富国基金、工银瑞信、万家基金,在11月13日同日呈文了创业板50ETF。

还有“上证180”,

老树发新芽,要改编制章程。

引入ESG评价,缔造权重上限,向“A系列”指数看皆。

易方达、银华基金,则呈文了上证180ETF~

01

“创业板50”和“创业板指”

看编制设施,

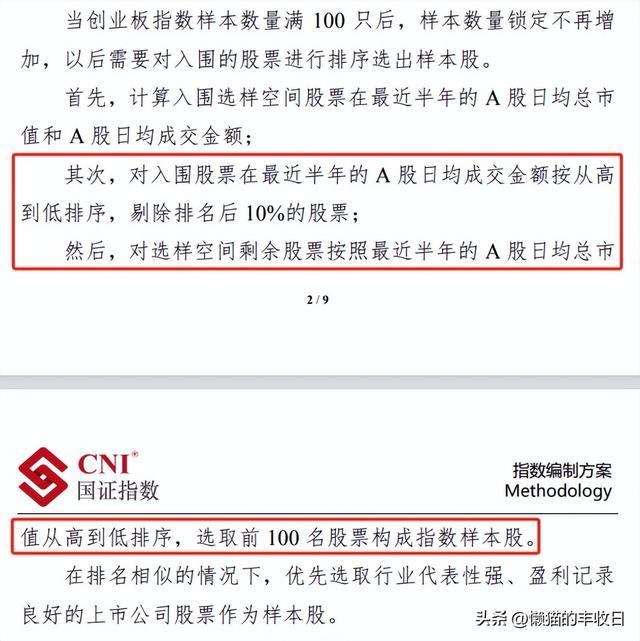

创业板指,是从成交量、总市值的角度动身,考取名次前100的股票。

1)先剔除“往常半年日均成交额”名次后10%的股票;

2)对剩下的股票,按“往常半年日均总市值”排序,考取名次前100的股票。

是以,创业板指,也被叫作念“创业板100”,代表了创业板市值名次前100的股票。

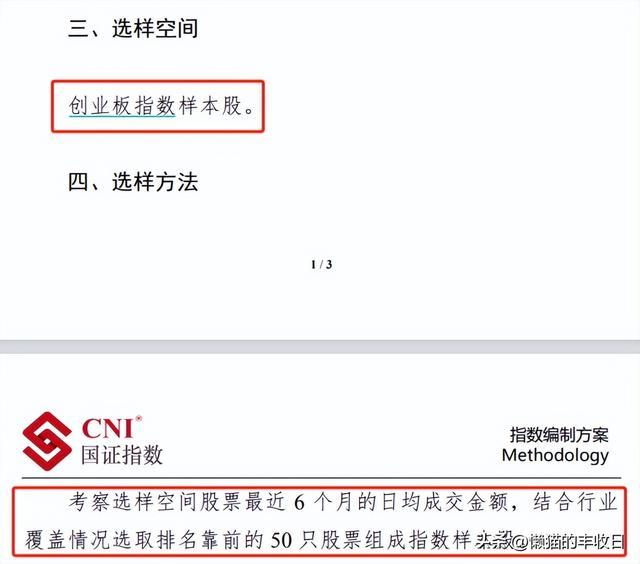

创业板50,便是在创业板指样本股中,集合行业隐秘情况,考取“往常半年日均成交额”名次前50的股票。

天然没提总市值,但一般来说,市值越大的股票,成交量也越大。

是以,创业板50,也被合计是隐秘了创业板“市值名次前50”的股票。

我去比拟了下,

粗陋的说,没啥大问题。

按市值名次,

“创业板50”的50只成份股中,有36只在“创业板指”成份股中能排进市值前50。

这36只股票,在“创业板50”中的权重所有是89.8%,占了十足大头。

但严格来说,

这50只股票,其实是按照“成交额”挑出来的,选的是“创业板指”100只成份股中,成交最活跃的50只。

比如温氏股份,市值超千亿,在创业板指中市值名依次10,权重名依次7,但却不在创业板50成份股中。

这也讲解了咱们之前说过的一个状态——“牛市中,创业板指跑不赢创业板50”。

2013-2015年牛市,创业板50涨了615.3%,跑赢44.5个百分点。

2019-2021年牛市,创业板50涨了269%,跑赢73.3个百分点。

2024年9月24日到10月8日的牛市,创业板50涨了70.62%,又跑赢4个百分点。

因为,“创业板50”是在“创业板指”成份股中,再选成交最活跃的前50只组成的,举座更在风口上,牛市中也更有冲劲。

比拟两个指数,

创业板50,给了龙头股更大的权重。

宁德时期的权重达到了24.66%,东方资产的权重也达到了11.32%,前十大成份股的权重是65.37%。

而创业板指,前十大因素股权重只好52.98%。

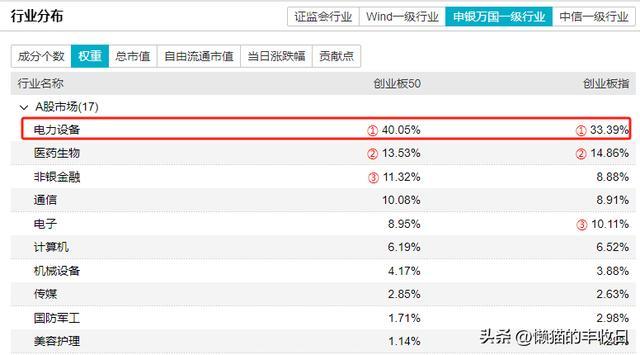

看行业,

电力斥地(新动力)在创业板50中的权重是40.05%,也高于在创业板指中33.39%的权重。

2015年亦然一样的情况,

创业板50,给了风口行业“狡计机+传媒”48%的权重,而创业板指只给了40.6%的权重。

因为是“挑选成交最活跃的50只股票”,创业板50比创业板指更聚焦风口行业,牛市中也时时能赢得更好的发扬。

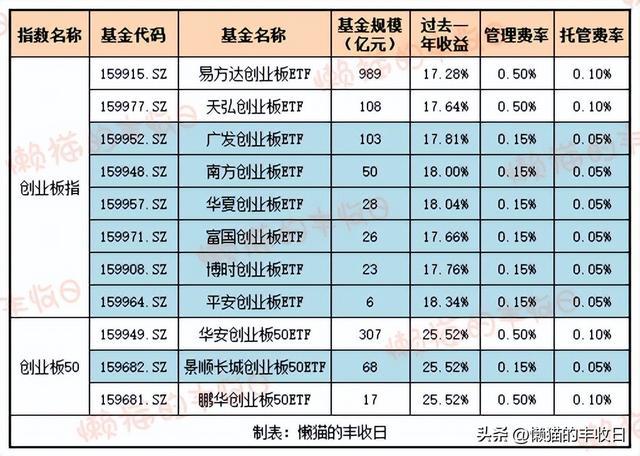

基金方面,

因为创业板指代表性更强,追踪创业板指的资金领域更大,指数基金+指数增强基金,所有有1742亿元。

追踪创业板50的基金,就3只,领域所有是501亿元。

具体来看,

易方达创业板ETF,领域接近千亿,但收费贵,往常一年的收益也略低其他几只。

广发基金、南边基金的创业板ETF,领域富余大,费率也低,是更稳妥的聘用。

创业板50ETF中,景顺长城的费率最低。

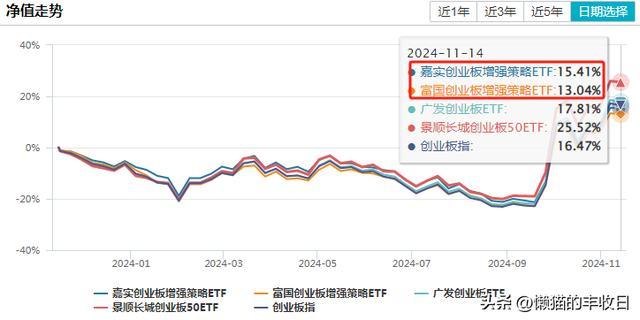

嘉实、富国还有2只“创业板增强计策ETF”,

不外缺憾的是,往常一年他们都没跑赢创业板ETF,也没跑赢创业板指。

是以,看好创业板,最佳的聘用可能如故创业板ETF,念念枢纽性再强些,不错选创业板50ETF。

02

上证180

上证180指数,

之前的编制有贪图是,“从上交所上市股票中,考取领域大、流动性好的180只”。

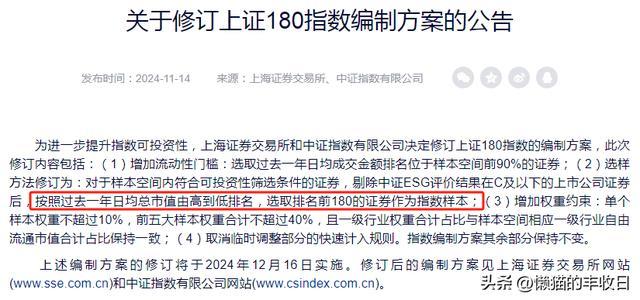

最新有贪图是,

1)加多流动性门槛,剔除往常一年日均成交额名次后10%的股票。

2)引入ESG评价,剔除评价后果在C及以下的股票。

3)行业平衡,使一级行业权重与样本空间对应一级行业解放解析市值保持一致。

这三个章程,和A系列指数保持一致。

不同的是这2点:

4)加多权重握住,单只个股权重不跳跃10%,前五大重仓股权重不跳跃40%。

其实用不到,按照目下编制有贪图,上证180指数第一大重仓股权重是7.57%,前五大重仓股所有权重是20.89%,离上限还有较大距离。

这条章程,可能在畴昔某个时候能起作用,但当下,用不到。

5)按照往常一年日均总市值由高到低名次,考取名次前180的手脚成份股。

提防,这里用的是“总市值”,而不是A系列指数习用的“解放解析市值”。

这样作念可能是为了存眷一些大市值龙头。

比如四大行、中国迁移、中石油这些巨头,大部分股票掌持在国度手中,不属于解放解析领域。

还有一些相当多的股票是在港股上市,也不属于A股解放解析领域。

终末,中国迁移市值2.2万亿,但解放解析市值只好742亿元,占比3.3%。

建行,市值2万亿,解放解析市值510亿元,占比2.6%。

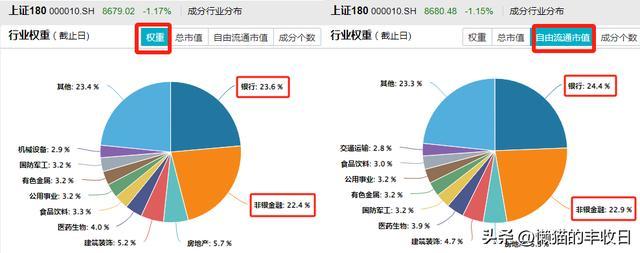

还有刚刚提到的“3)行业平衡,使一级行业权重与样本空间对应一级行业解放解析市值保持一致”,

这一条影反应该也不大。

“老上证180指数”本人便是按照解放解析市值分派权重的,银行、非银金融占了解放解析市值的47.3%,占了权重的46%。

总的来说,

新编制章程,在选股时依旧是按照总市值名次,最终细主义因素股和之前推测进出不会太大。

按解放解析市值算,金融股也确乎占了上证180因素股解放解析市值的快要一半,按解放解析市值细目权重,推测新章程下,金融股的权重还会是很大。况且新章程也只握住了个股的权重,对行业权重没作念严格条件。

最终,新章程下,上证180指数可能会有一些改革,但举座折柳推测不大。

基金方面,

仅“华安上证180ETF”一只基金在追踪“上证180指数”。

领域颇大,跳跃200亿元,但份额主要掌持在汇金手里,占比约90%。

免责声明:著作实际仅供参考,不组成投资提出